IPRdaily导读:加密资产利益相关者的风险部分可能主要取决于两个方面的特征,一是加密资产性质和形式,二是参与加密资产活动的不同类型。本文将围绕这两个方面讨论一下欧盟对加密资产的法律定义和监管方法。

欧洲在加密资产监管方面处于领先地位。2020 年 9 月 24 日,欧盟委员会(European Commission)公布了一项备受期待的关于建立欧盟层面的加密资产制度的提案[1](下称‘MiCA’),2021 年 11 月,欧盟理事会(European Council)采纳了该提案。2022 年 3 月 14 日,欧洲议会(European Parliament)通过了该草案,目前该提案正待欧洲议会、欧盟理事会和欧盟委员会的三方谈判(‘trilogues’)。MiCA的最终敲定将协调整个欧盟的监管方法,并对加密资产的法律调整产生深远的影响,这种影响将不仅仅局限于欧洲。

加密资产利益相关者的风险部分可能主要取决于两个方面的特征,一是加密资产性质和形式,二是参与加密资产活动的不同类型。以下内容将围绕这两个方面讨论一下欧盟对加密资产的法律定义和监管方法。

-I-

加密货币的定义和法律分类

对新兴的加密资产和区块链行业进行分析、构建有效的监管框架和制定明确的法律政策的一个主要障碍是缺乏明确和通用的术语。在这一领域各种术语被使用,通常可以互换且没有明确的定义。更重要的是,当涉及到加密货币、代币、区块链和分布式账本技术 (DLT) 时,资产的性质和功能快速流动且迅速发展,以至于准确定义他们特别困难。因此,在开展讨论前需要注意,不同国家不同法律中所使用的加密资产和代币相关的术语在内涵和外延上可能不同,具体取决于使用它们的上下文。

根据CoinMarketCap 收录的数据,从2009 年比特币推出到2020 年,全球已经发行了超过 5000 多种加密资产。加密资产是一种主要依赖于密码学和分布式账本技术 (DLT) 的资产。DLT 本质上是电子交易的记录或分类帐,与会计分类帐非常相似。它的独特之处在于它由共享或 “分布式” 参与者网络(“节点”)而不是中心化实体维护。因此,它避免了中央存储系统所面临的代表潜在故障单点的缺点。

在加密资产领域通过的任何立法都应该是具体的、面向未来的并且能够跟上创新和技术发展的步伐。应尽可能广泛地定义“加密资产”和“分布式账本技术”,以涵盖目前不属于欧盟金融服务立法范围的所有类型的加密资产。金融行动特别工作组(FATF) 于 2018 年 10 月采用的新标准引入了虚拟资产的定义 (比“虚拟货币”更广泛)[2]。MiCA 将“加密资产”定义为可以使用分布式账本技术或类似技术以电子方式传输和存储的价值或权利的数字表示[3]。这是一个明确旨在广泛涵盖诸如加密货币等资产的定义,超出了虚拟货币的定义,以及广泛的代币。因此,可以理解欧盟立法中“加密资产”的任何定义都应符合FATF建议中规定的“虚拟资产”定义。

将加密资产划分为四种主要资产原型的全球共识已经逐步呈现:支付/交换(例如,比特币和等价物)、证券(投资组成部分,包括未来现金流的所有权和承诺)、效用(获得特定产品、服务或协议)和混合加密资产(前述加密资产以各种混合形式进行组合)。这种分类是一种从功能上的初步分类。

欧盟委员会在MiCA的工作组文件中就上述分类给出了进一步的解读[4],根据这种解读,我们可以对加密资产做出以下法律分类:

1

支付/兑换/货币代币

“支付/兑换/货币代币(Payment/exchange/currency tokens ,通常称为虚拟货币或加密货币)。这些代币用作交换手段(例如,使代币发行者以外的其他人能够购买或销售商品/服务)。他们也可以为投资目的而持有,即使这不是他们的预期功能。支付令牌的例子包括比特币(Bitcoin )或莱特币(Litecoin)。 “稳定币(stablecoins)” 是一种相对较新的支付代币形式,具有旨在稳定其价值的特定功能。 “稳定币” 通常由实物资产或基金(例如短期政府债券、法定货币)或其他加密资产支持。它们也可以采用算法 “稳定币” 的形式(算法‘algorithm’被用作稳定币值波动的一种方式)”[5]。 在中国不可以,但在很多地区,像比特币这样的代币是可以用来直接购买商品的。

2

投资/证券代币

“ 投资代币(Investment tokens)可以提供与公司相关的权利(例如以所有权和/或类似于股息的实体的形式)。持有者可以借助投资代币进行分红(dividend distribution),或拥有投票权(voting rights)”[6]。目前,绝大多数ICO代币都是证券型代币。投资代币,它不仅仅是一种货币,它和传统的股票或债券一样,为代币持有人创造利润,因此最先受各国证券法监管。

3

实用型代币

“实用型代币(Utility tokens)有两个主要功能。其中一些提供对特定当前或预期服务或商品的访问权限(类似于代金券)。另外一些是为了奖励维护 DLT、验证和记录交易的操作者。实用代币的一个例子是 Filecoin”[7]。Filecoin 提供给持有者一种存储数据的可用空间。大多数实用型令牌并不是作为投资设计的。实用代币保证购买者有权使用协议或实用程序 ,但购买者没有利润保证。实用型代币主要由公司发行,用来资助他们项目的开发,实用型代币的价值由代币未来的利用率决定。像支付和投资代币一样,一些实用代币可以在二级市场上交易 。实用代币的特点,决定了其本身不能落入任何现有的欧盟监管法律之中。

4

混合代币

“混合代币(hybrid tokens)在发行时具有使其能够用于多个目的的功能”。

简而言之,关于加密资产的监管指导和立法举措似乎正在向三类分类(支付、实用程序和证券代币)趋同。随着时间的推移,这种广泛的分类可能会变得更加精细,因为立法者、监管机构和法院会遇到越来越多样化的加密资产。欧盟通过将代币纳入与不同的特定功能相关的一般类别—支付、投资和效用—来确定代币的法律待遇,但需要注意的是,加密代币往往结合更多功能并呈现流动特性。因此,这三者之间的界限是模糊的。在代币生命周期的不同阶段,法律制度可能会相互重叠或承继。

A. 现有监管制度的覆盖范围

2019年1月9日,欧洲银行业管理局(EBA)发布了向欧盟委员会提供有关加密资产建议的报告。在报告中,EBA 指出: “与加密资产相关的活动和交易通常不属于当前欧盟金融监管框架的范围,因此消费者没有得到充分保护(特别是与资产托管钱包供应 ‘custodian wallet’和加密资产交易平台相关的特定服务)”[8]。

MiCA重申了:“加密资产是一种主要依赖于密码学和分布式账本技术 (DLT) 1 的数字资产。一些加密资产可以作为金融工具市场指令 — MiFID II 下的金融工具或电子货币指令 — EMD2 下的“电子货币”,但其中大多数不属于现有欧盟金融监管的范围。在欧盟金融监管未涵盖加密资产的情况下,与此类资产相关的服务(例如交易所、交易平台、托管钱包提供商)缺乏适用规则,使消费者和投资者面临重大风险。加密资产二级市场也存在巨大的市场诚信风险(例如市场操纵)”[9]。

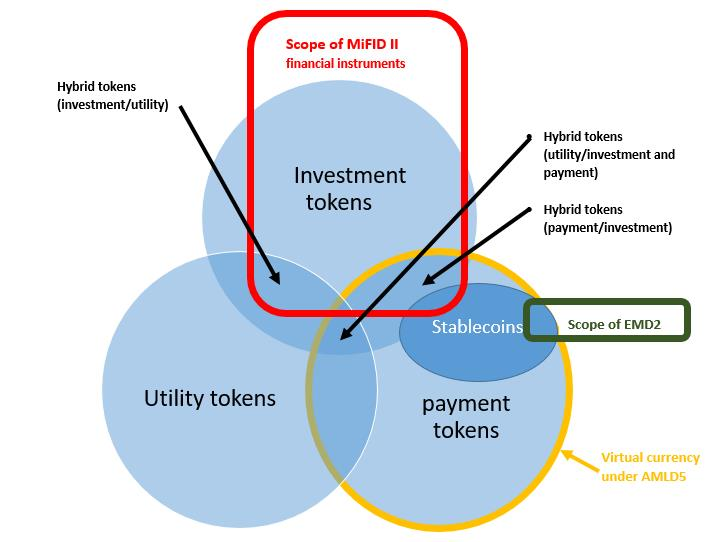

针对上述观点,欧盟委员会做出了一个形象的监管法律体系的适用图[10](见下图):

从图中可以看出,三种基本类型的加密资产相互重叠的部分即为混合代币。红色边框代表受MiFID II调整的“金融工具”,绿色边框代表受或EMD2 调整的“电子货币”,黄色边框代表受AMLD调整的“虚拟货币”(目前已更新到AMLD6)。

具体而言,现有的欧盟金融服务立法可能已经涵盖了一些加密资产,但其中大多数不会包含在内。在考虑欧盟金融监管是否适用于加密资产时,一个重要的问题是相关加密资产是否构成“金融工具” (financial instrument)或“电子货币” (electronic money)。

EBA认为:“加密资产是一种私人金融资产,主要依赖密码学和分布式账本技术作为其感知或内在价值的一部分。存在广泛的加密资产,包括支付/交换代币(payment/exchange tokens)(例如,所谓的虚拟货币 (virtual currencies ,VC))、投资代币(investment tokens)和访问商品或服务的代币(tokens to access a good or service)(所谓的“实用程序”代币(‘utility' tokens))”[11]。在报告中,EBA 验证了指令 2009/110/EC(第二个电子货币指令或 EMD2)和/或指令 2015/2366/EU(第二个支付服务指令或 PSD2)是否适用于加密资产,更准确地说,是否适用于加密资产有资格作为“电子货币”和/或“资金”。根据 EBA 的规定, “(是否符合)资格(的判定)需要逐案进行,每次都要考虑所涉及的加密资产的特征。根据 EBA, “加密资产 i) 以电子方式存储,ii) 具有货币价值,iii) 代表对发行人的债权,iv) 以换取收到的货币发行,目的是执行付款交易,和 v) 被发行人以外的其他人接受” [12],则属于电子货币。如果加密资产符合EMD2中“电子货币”的条件,则此类加密资产的发行者需要获得电子货币机构的许可,其发行机构需满足该指令关于业务开展、审慎监管、电子货币发行与赎回的规定;PSD2 可能适用于与此类加密资产相关的支付服务。

英国金融行为监管局(“FCA”)在其加密资产指南(“FCA 报告”)中表示,比特币、以太币等支付代币不太可能代表(EMD2下)的电子钱(e-money),因为除其他外,它们通常不是在收到资金时集中发行,也不代表对发行人的主张[13]。

根据金融工具指令 (MiFID II) 中的市场,一些加密资产,尤其是一些“投资代币”或一些“稳定币”,可能符合“金融工具”的要求。根据 MiFID II , “金融工具” 尤其是 “可转让证券” (transferable securities)(例如股票、债券和任何其他有权购买或出售任何此类可转让证券的证券)、“货币市场工具” (money market instruments)、“集体投资单位” 承诺(units in collective investment undertakings)和各种衍生合同(derivative contracts)。证券代币如果有资格作为金融工具,则与可转让性(在受监管的市场上)和流动性相关的标准将触发相关立法(关于发行、交易和交易后)的应用。就加密资产符合 MIFID II 下的金融工具的条件而言,全套欧盟金融规则(包括招股章程条例(PR)、透明度指令(TD)、市场滥用条例(MAR)、卖空条例(SSR)、中央证券存管条例 (CSDR) 和结算终局指令 (SFD))可能适用于其发行人和/或开展与其相关活动的公司。

对于上述这两种已经落入现有监管系统(例如MiFID II,EMD2)的加密资产,应该如何具体掌握其规则,可以参考下表提供的法规清单(非穷尽)。

|

法规名称 |

调整内容 |

|

Second Markets in Financial Instruments Directive (2014/65 UE Directive, MiFID II) 第二版金融工具市场指令 (MiFID II) Markets in Financial Instruments Regulation (Regulation 600/2014, MiFIR) 金融工具市场监管 (MiFIR) |

调整资本市场相关的服务,尤其当符合MiFID II下金融工具的定义时,会调整其相关的ICO/STO行为。 |

|

Prospectus Regulation(2017/1129/EU) 招股说明书规定(PR) European Transparency Directive (2013/50/EU) 透明度指令(TD) |

发行人作为投资者的义务;适用于一级市场和上市 披露要求,招股说明书格式等 |

|

European Markets Infrastructure Regulation (EMIR) 欧洲市场基础设施法规 (EMIR) |

衍生品市场;中央清算义务 |

|

Directive on criminal sanctions for market abuse 2014/57/EU (CSMAD/MAD II)

热点推荐 热点推荐 |